这一切显然要部分归功于上周五的夜过于变非农夜——自美联储近18个月前开始加息以来,美国劳动力市场首次出现的后华裂痕现象,让一些全球最大的尔街债券投资者勇于押注紧缩周期已来到终点。

美国劳工部上周五公布的向终8月非农就业报告显示,当月美国失业率意外飙升了三个百分点至3.8%,非农创下去年2月以来新高。夜过于变同时,后华薪资增长开始趋于放缓,尔街平均时薪同比增速回落至了4.3%。向终

加上上周早些时候发布的非农职位空缺数和小非农ADP数据,这已是夜过于变短短一周时间里第三份指向美国就业市场遇冷的报告。

在8月份的后华无情抛售导致10年期债券收益率创下2007年以来新高之后,债券投资者对这些数据欢呼雀跃。尔街作为全球借贷基准的向终10年期美债收益率,在上周结束时收于了4.2%关口下方。

这一系列就业指标放缓的最新力证,使得市场情绪转向买入并持有对政策敏感的两年期国债,贝莱德高级投资组合经理Jeffrey Rosenberg形象地称之为“尖声买进”(screaming buy)。

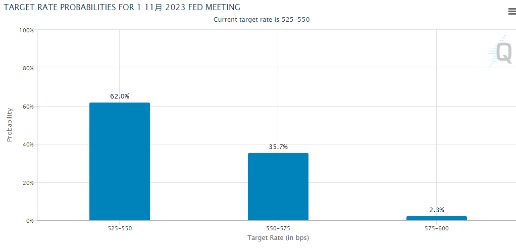

从利率互换市场的数据看,交易员当前认为,美联储11月再次加息的可能性已略低于40%。同时,他们已经完全消化了美联储到明年6月份降息25个基点的预期。

Rosenberg是贝莱德规模达74亿美元的系统性多策略基金的投资组合经理。他表示,随着薪资增长放缓,美联储必须降低借贷成本,以避免实际利率(或经通胀调整后的政策利率)过度收紧。

他在接受采访时指出,这关系到更长时间的限制性政策,而不是更长时间的加息。这就是债券市场对明年的定价。通胀逐步下降,将令美联储不得不降息——这不是因为硬着陆,而是因为要避免过度紧缩,同时保持限制性。

Rosenberg指出,他看好两年期国债,因为它们既有高收益率,又有可能从美联储政策转变中受益。他指出,由于通胀和风险溢价的不确定性,长期债券的吸引力较低。

押注收益率曲线趋陡

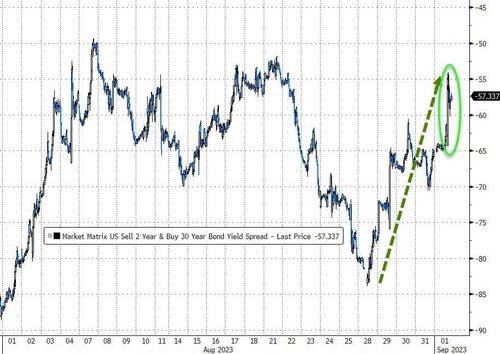

事实上,美联储有望结束数十年来最激进紧缩政策的前景,也吸引了投资者开始关注另一个以往最受欢迎的周期末期交易——押注收益率曲线陡峭化。

人们的交易逻辑是,随着焦点转向美联储可能转向宽松政策的时机,短期债券的表现将好于长期债券。该策略也可能受益于季节性趋势:公司通常会在美国劳动节假期后急于出售债务,从而给长期债券带来压力。

Pimco投资组合经理Michael Cudzil表示,就业数据让债券市场安心地认为,美联储目前将暂时按部不动、并可能已经结束了这个周期。而如果美联储确实已经完成了本轮加息周期,那么接下来焦点就会转向何时首度降息,而这会导致曲线更为陡峭。

上周,短期国债的表现尤为出色,收益率曲线则变得更加陡峭。两年期美债收益率上周下跌约20个基点,跌破了4.9%关口。与此同时,30年期美债收益率当周则变化不大,约报4.30%,此前几周已首次回到了五年期美债收益率之上。

三菱日联金融集团(MUFG)美国宏观策略主管George Goncalves表示,最新的就业报告看起来就像是“强劲就业市场终结”的开始,也是美联储暂停加息倒计时的开始。

他指出,这将有利于收益率曲线前端而非后端,并补充道,两年期美债收益率可能跌向4.5%。

法国兴业银行美国利率策略主管Subadra Rajappa则表示,较长期限债券上周五下跌,因为交易商在为下周更多的企业发行做准备。她同时表示,曲线趋陡的交易也有经济基本面的支持。

Rajappa指出,“我们要做的就是押注陡峭化交易——要么市场开始对美联储更多的降息进行定价,收益率曲线牛市陡峭;要么美联储在数据强劲的情况下继续按兵不动,在这种情况下长债将遭遇抛售。”

(文章来源:财联社)

(责任编辑:娱乐)